이미지 확대보기

이미지 확대보기한화투자증권에 따르면 이노션의 1분기 실적은 매출총이익 1297억 원, 영업이익 284억 원을 기록하며 컨센서스를 소폭 하회할 예정이다. 코로나19로 인한 경기 불확실성과 주요 고객사의 경영 환경에 대한 우려가 확대되며 국내외 영업 환경에 모두 영향을 미친 것으로 파악했다.

국내 매출총이익은 전년 동기 대비 5% 성장할 것으로 예상했는데 GV80, 아반떼 등 주요 고객사의 신차 관련 마케팅 집행이 반영된 것으로 판단했다. 해외 매출총이익은 16% 증가해 1036억 원을 기록할 것으로 전망했다. 지난해 인수한 웰콤 그룹의 실적이 반영되기 시작했고, 미주 법인의 코로나19 타격이 1분기에는 크지 않았을 것으로 예상했다.

한화투자증권 김소혜 연구원은 “미주는 동사의 매출총이익에서 절반 이상을 차지하고 있는데 미주나 유럽 지역의 코로나19 확산은 3월부터 확대되며 불확실성이 커졌다는 점에서 2분기 실적 하향은 불가피하다”라며 “다만 GV80뿐만 아니라 GV70, G80 등 계열 고객의 대규모 마케팅은 필수적인 상황이 되었으며, 기존 수주한 대형 비계열 광고주들의 물량은 동사의 실적에 기여할 것으로 예상한다”라고 말했다. 이어 이노션의 올해 매출총이익과 영업이익이 전년 대비 각각 19.7%, 15.8% 성장할 것으로 전망했다.

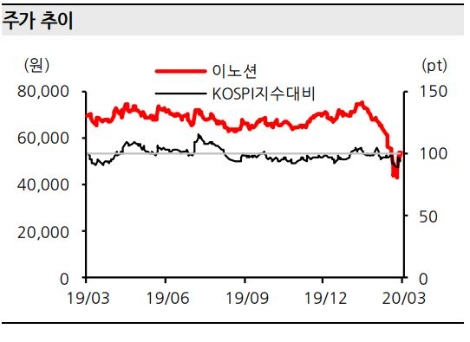

김소혜 연구원은 “국내외 광고 업황 둔화로 인해 올해 영업이익 예상치를 기존 대비 8% 하향 조정했으며, 동종업체들의 밸류에이션 하락으로 목표배수도 20배로 낮춰 적용했다”라며 “현재 밸류에이션은 올해 예상 실적 기준 PER 12배로 상장 이후 최저 수준이며, 부정적인 센티멘트 보다는 안정적인 펀더멘털에 주목해야 한다고 판단한다”라고 분석을 마쳤다.

심준보 로이슈(lawissue) 기자 sjb@rawissue.co.kr

<저작권자 © 로이슈, 무단 전재 및 재배포 금지>

메일: law@lawissue.co.kr 전화번호: 02-6925-0217