이미지 확대보기

이미지 확대보기NH투자증권에 따르면 이녹스첨단소재의 2분기 영업이익은 시장 기대치를 약 3.1% 상회한 101억원(전년 동기 대비 +83.1%, 전 분기 대비 -16.0%, 영업이익률 12.4%)을 기록했다. 2분기 IT수요 부진에도 불구하고 다변화된 제품 및 매출처 기반으로 상대적으로 양호한 실적 달성한 것으로 전해졌다.

NH투자증권 이규하 연구원은 “하반기 국내 및 해외 고객사들의 스마트폰 신제품 출시, 디스플레이 라인증설 등의 영향으로 이녹스첨단소재는 3분기부터 본격적인 실적 성장 국면에 돌입할 전망”이라며 “IT 수요 변동성이 확대되는 가운데 이녹스첨단소재는 다변화된 제품 및 고객을 기반으로 안정적인 실적을 달성할 것으로 기대된다”라고 예상했다.

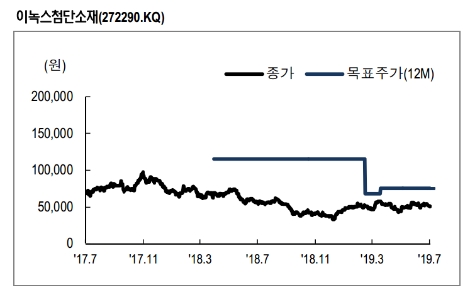

이규하 연구원은 “특히 동사의 주력제품이 일본 소재업체들의 점유율이 높은 OLED 및 반도체 공정소재인 점을 감안하면 일본과의 무역 갈등으로 인해 하반기부터 첨단소재 국산화 수혜를 입을 것으로 예상돼 더욱 긍정적인 상황”이라며 “하반기 실적 성장세, 소재 국산화 수혜 가능성에도 불구하고 타 소재업체대비 주가 상승폭이 낮아 향후 실적 확대와 함께 주가 우상향할 것으로 전망한다”라고 전했다.

그는 “4분기 및 2020년에도 이러한 실적 우상향 트렌드가 이어질 것으로 예상하며 하반기 예상되는 첨단소재 국산화 수혜의 강도가 향후 더욱 확대될 것으로 기대한다”라고 분석을 마쳤다.

<저작권자 © 로이슈, 무단 전재 및 재배포 금지>

메일: law@lawissue.co.kr 전화번호: 02-6925-0217