이미지 확대보기

이미지 확대보기미래에셋대우는 제이콘텐트리(036420, 전일 종가 7240원)이 최근 발표된 유상증자가 기존 제이콘텐트리 주가 할인의 주요 요인이던 컨텐츠・제작사 투자 열위 해소에 집중돼 있어 긍정적이라고 6일 분석했다. 투자의견은 매수 유지, 목표주가는 8800원에서 8400원으로 하향했다.

미래에셋대우에 따르면 따르면 제이콘텐트리는 29일 장 종료 후 총 3000만주(총 발행주식 수의 26.3%), 1617억원 규모의 대규모 증자를 발표했다. 통상적으로 주권 희석이 불가피하나 드라마 IP 및 대작 투자 확대(512억원), 영화 펀드 등 투자 확대(225억원), 원천 IP 확보(330억원), 유통망 고도화(150억원), 차입금 상환(400억원)에 쓰인다는 점을 고려했을 때 투자 규모 열위가 해소될 가능성이 높다고 미래에셋대우측은 내다봤다.

미래에셋대우는 제이콘텐트리의 2분기 실적이 연결 매출액 1227억원(전년 동기 대비 27.0% 증가), 영업이익 94억원(전년 동기 대비 5.4% 증가)를 기록할 것이라고 전망했다.

지난해 부진을 회복할 극장 부문과 1분기 흥행 드라마 콘텐츠의 판권 판매 성과가 관전 포인트로, 미래에셋대우는 극장(메가박스)의 경우 매출액 681억원(전년 동기 대비 18.9% 증가), 영업이익 15억원(흑자전환)을 예상했다. 2분기엔 4월 중 인상된 티켓 가격 상승 효과가 있었지만 전국 관람객 수는 0.1% 증가에 그쳤다며, ‘어벤져스’의 큰 흥행에도 이를 뒷받침할 컨텐츠 부재를 원인으로 꼽았다.

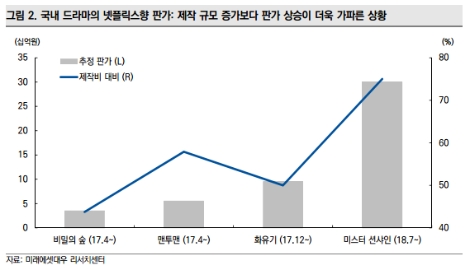

JTBC와 본사를 포함한 방송 부문은 매출액 659억원(전년 동기 대비 21.6% 증가), 영업이익 80억원(전년 동기 대비 11.4% 감소)으로, 월화 드라마 슬롯 추가로 편성이 증가해 전년 대비 뚜렷한 외형 증가를 기록할 것이라고 미래에셋대우측은 내다봤다. 상반기 흥행한 ‘밥 잘 사주는 예쁜 누나’와 ‘미스티’ 관련 국내외 유통 수익 개선 전망 및 넷플릭스 판매와 개별 국가 단위 해외 판매도 성공적이었다고도 덧붙였다.

미래에셋대우 박정엽 연구원은 “하반기는 영화 시장 성수기 진입과 함께 극장 실적 개선 및 방송 부문 이익 증가 가능성이 모두 높다”라며 “그 외에 유상증자 자금으로 주가 저평가 해소 역시 기대할 만 하다”라고 말했다.

심준보 기자 sjb@rawissue.co.kr

<저작권자 © 로이슈, 무단 전재 및 재배포 금지>

메일: law@lawissue.co.kr 전화번호: 02-6925-0217