이미지 확대보기

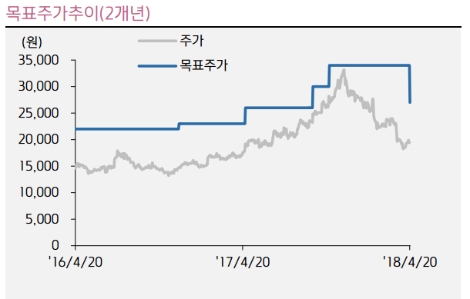

이미지 확대보기키움증권에 따르면 서울반도체의 1분기 영업이익은 144억원(전년 동기 대비 38% 감소, 전 분기 대비 29% 감소)로 시장 기대치인 203억원을 하회할 전망이다. 베트남 공장 본격 가동과 더불어 고정비 부담이 커진 가운데 초기 생산 안정화 비용이 불가피하다는 것이다.

키움증권 김지산 연구원은 ”베트남 중심의 새 성장 전략을 추진하는 과정에서 베트남 1공장에 이어 2공장도 조기 구축을 추진하다 보니 당분간 비용 요인이 예상보다 클 것“이라며 ”하반기부터 이익 기여가 예상되는 베트남 법인의 생산능력은 2020년 본사의 2배 이상이 될 것으로, 특히 일반 조명의 원가 경쟁력 향상 및 마이크로 LED 등 차세대 기술 강화를 위한 연구개발 투자 확대도 예측된다“고 말했다.

김 연구원은 ”자동차 헤드램프 탑재 모델 수가 지난해 3종에서 올해 9종으로 늘어나고, TV와 일반조명의 성과 역시 확대될 예정인 가운데 하반기 실적 전망은 긍정적“이라며 ”서울반도체는 2분기엔 213억원, 3분기엔 314억원, 4분기엔 316억원의 영업이익을 거두며 하반기엔 매력적인 이익 모멘텀을 갖출 것“이라고 밝혔다.

심준보 기자 sjb@rawissue.co.kr

<저작권자 © 로이슈, 무단 전재 및 재배포 금지>

메일: law@lawissue.co.kr 전화번호: 02-6925-0217