이미지 확대보기

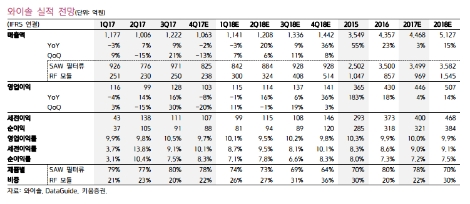

이미지 확대보기키움증권 리서치센터는 와이솔의 지난 4분기 매출액은 1054억원(전년 동기 대비 2% 감소), 영업이익은 102억원(전년 동기 대비 9% 감소)를 기록할 것으로 예측했다.

키움증권은 그럼에도 와이솔이 공정개선 효과와 SAW필터 모듈화에 따른 제품 믹스 개선으로 양호한 수익률을 보일 것으로 예상했다. RF사업의 경우 주 고객사의 TV판매 약세에 따른 매출 감소를 예상했다.

키움증권 장민준 연구원은 와이솔의 올해 매출액을 5114억원(전년 대비 15% 상승), 영업이익은 534억원(전년 대비 20% 상승)으로 전망했다. 주 고객사의 신제품 출시효과에 따른 SAW필터모듈의 매출 성장이 가시화 될 것으로 본 것. 특히 Duplexer 모듈화의 수율 안정화와 모듈화 필터채용 확대에 따른 제품 믹스 개선이 지속될 것으로 분석했다.

중화권 수요도 꾸준할 것으로 예상했다. 중화권 업체의 SAW필터모듈 채용확대에 따라, 지난해 10% 중반 수준이었던 중화권 시장 점유율이 20%를 상회할 것으로 예상했다. RF부품 또한 스마트TV 및 통신업체 IoT모듈이 전년 대비 200억정도 증가할 것으로 기대했다.

심준보 기자 sjb@rawissue.co.kr

<저작권자 © 로이슈, 무단 전재 및 재배포 금지>

메일: law@lawissue.co.kr 전화번호: 02-6925-0217